Piața de credit online din România se dezvoltă rapid, oferind românilor alternative digitale la creditele tradiționale. În acest articol realizat de TheMoneyNews analizăm evoluția, impactul, riscurile și previziunile pentru 2026–2030.

Cele mai bune 5 credite online din România

Cum funcționează un credit online

Creditul online permite obținerea unui împrumut complet digitalizat, cu cerere, verificare și aprobare rapidă. Etapele tipice includ:

- Formular online: date personale, venituri, cont bancar.

- Verificare automatizată: scor de credit, ANAF, baze de date BNR.

- Acord preliminar + semnătură electronică.

- Transferul fondurilor (24–48 h).

- Rambursare conform planului: rată lunară, dobândă și comisioane.

Evoluția creditului online în România

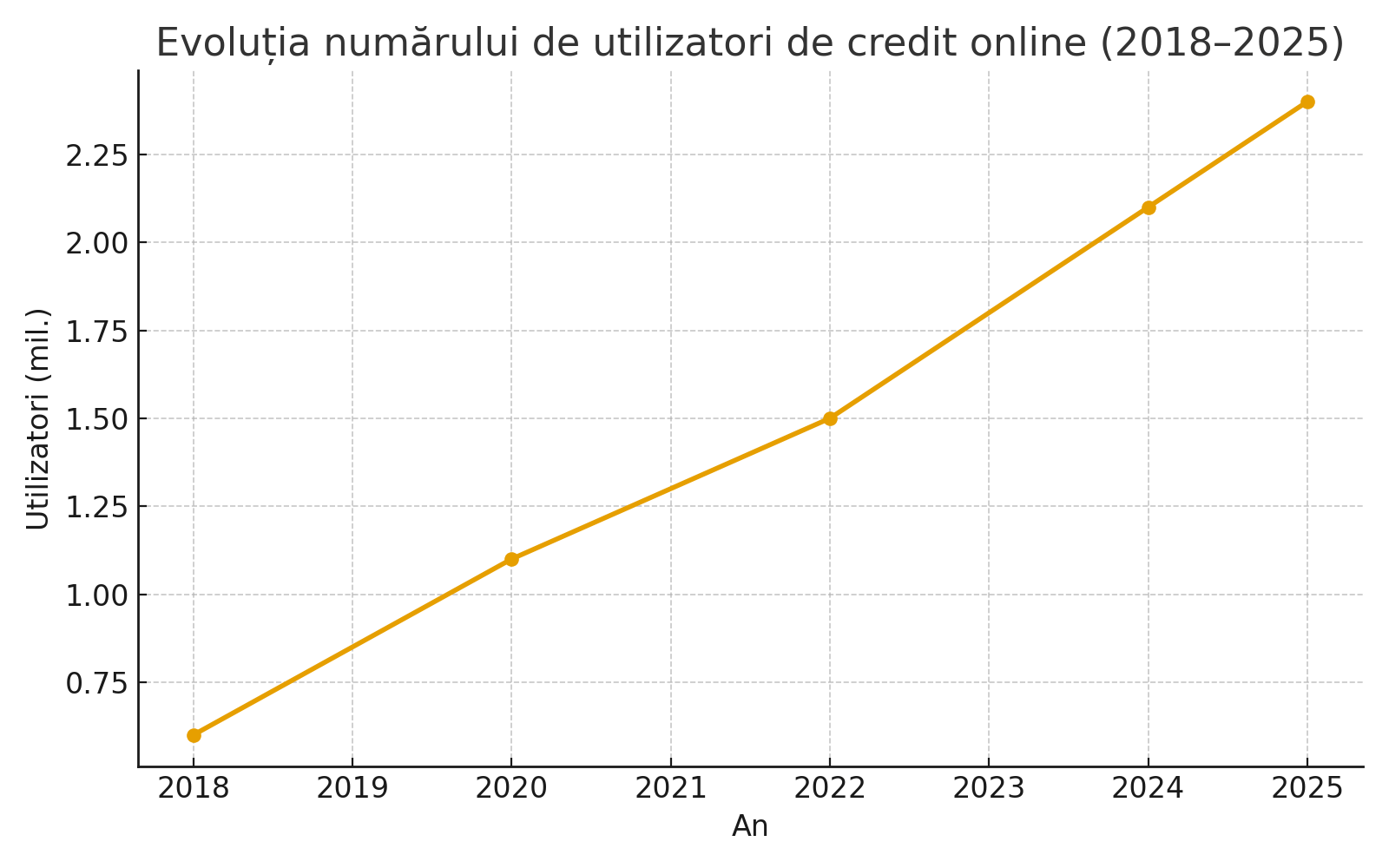

Creșterea creditului online a fost semnificativă în perioada 2018–2025:

| An | Utilizatori (mil.) | Valoare credite (mld. lei) | Pondere în total credite de consum (%) |

|---|---|---|---|

| 2018 | 0.6 | 2.1 | 4 |

| 2020 | 1.1 | 4.8 | 8 |

| 2022 | 1.5 | 7.3 | 12 |

| 2024 | 2.1 | 10.9 | 18 |

| 2025 | 2.4 | 13.2 | 21 |

Sursa: BNR, IFN-uri licențiate, estimări TheMoneyNews.

Grafic: Evoluția numărului de utilizatori

Sursa: TheMoneyNews, BNR, IFN-uri 2024–2025.

Grafic: Valoarea totală a creditelor online

Sursa: TheMoneyNews, BNR, IFN-uri 2024–2025.

Impactul asupra românilor

Creditul online aduce avantaje precum acces rapid la finanțare și digitalizare completă, dar ridică și riscuri: costuri mai mari, supra-îndatorare, lipsa informării. Profilul tipic al utilizatorului:

- 63% între 25 și 44 de ani

- 54% în mediul urban mic sau periurban

- 71% pentru cheltuieli curente sau refinanțare

- 9% pentru investiții personale

Credit online bancar vs. Credit IFN online

| Caracteristică | Credit online bancar | Credit IFN online |

|---|---|---|

| Timp aprobare | 1–2 zile | 15–30 minute |

| Dobândă anuală medie | 10–13% | 30–120% |

| Verificare ANAF | Da | Uneori |

| Suma maximă | 150.000 lei | 20.000 lei |

| Grad de risc | Scăzut | Ridicat |

| Ideal pentru | Refinanțare, investiții | Urgențe, cheltuieli imediate |

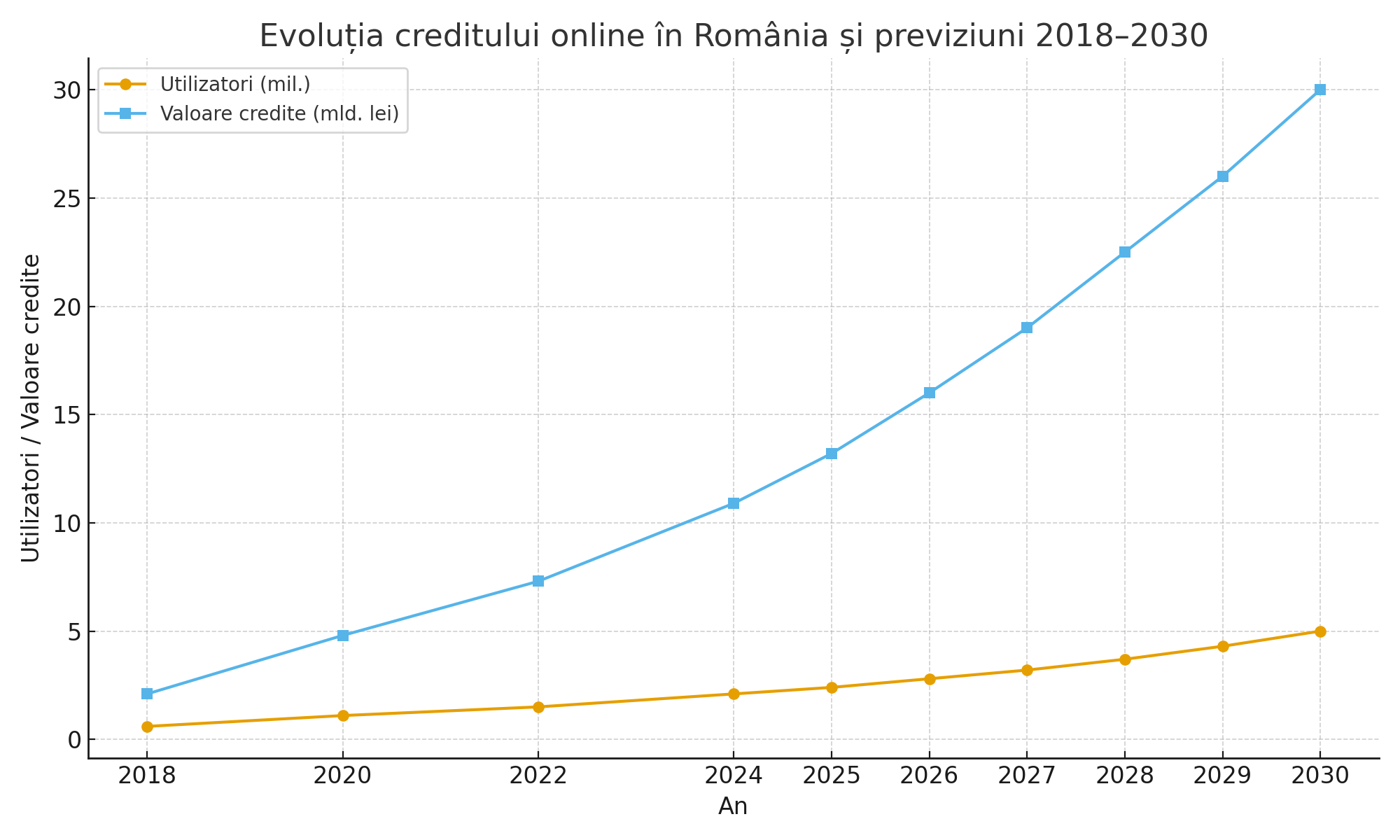

Previziuni 2026–2030

- 2026–2027: Peste 30% din creditele de consum online; AI scoring complet integrat; parteneriate fintech-marketplace.

- 2028: IFN-urile obligate să afișeze DAE și cost total; piața refinanțărilor online crește.

- 2029–2030: Open banking complet; peste 50% aprobat automat; digitalizarea creditării >80%.

Infografic: Evoluția creditului online în România 2018–2030

Sursa: TheMoneyNews, BNR, IFN-uri licențiate, estimări și previziuni 2026–2030.

Creditul online a devenit fenomen social și economic major. Pentru români, cheia este informarea, compararea ofertelor și evitarea deciziilor impulsive. În următorii cinci ani, diferența va fi între instituții transparente și cele care exploatează lipsa de informare.

Concluzie numerică: evoluția creditului online în România

Analizând datele istorice privind creditul online în România, putem observa o creștere constantă atât a numărului de utilizatori, cât și a valorii totale a creditelor:

- 2018: 0,6 milioane de utilizatori, valoare totală 2,1 miliarde lei, pondere în total credite de consum 4%

- 2020: 1,1 milioane de utilizatori, valoare totală 4,8 miliarde lei, pondere 8%

- 2022: 1,5 milioane de utilizatori, valoare totală 7,3 miliarde lei, pondere 12%

- 2024: 2,1 milioane de utilizatori, valoare totală 10,9 miliarde lei, pondere 18%

- 2025: 2,4 milioane de utilizatori, valoare totală 13,2 miliarde lei, pondere 21%

Aceste date evidențiază tendința clară de creștere a creditării online în România, confirmând importanța digitalizării serviciilor financiare și rolul tot mai mare al IFN-urilor și al platformelor bancare online în accesul rapid la finanțare.

Surse

- BNR, Raport asupra stabilității financiare 2024

- IFN-uri licențiate, date interne 2024–2025

- Eurostat / TradingEconomics – Household debt România 2024

- Legea nr. 243/2024 privind protecția consumatorului și costul creditării IFN

Compară cele mai noi oferte de credit online: Vezi ofertele actuale